1). Introduzione alle caratteristiche delle reti di fornitura

Questo è il quinto articolo della serie sul rischio di fornitura. Dopo l’introduzione concettuale sul rischio di fornitura fatta nel primo articolo (che trovate a questo link), nei successivi della serie abbiamo visto l’introduzione al questionario con la descrizione della metodologia di indagine (che potete consultare qui) del campione di imprese (disponibile qui) e di rispondenti (leggetelo qui). Ora, con questo articolo andiamo ad esplorare alcune caratteristiche delle reti di fornitura indicate dalle imprese del campione.

Già a partire dal primo articolo, abbiamo sottolineato l’importanza di un approccio di stima del rischio di fornitura che passi attraverso un accurato calcolo da un lato della probabilità di interruzione della catena di fornitura e dall’altro del costo derivante da tale interruzione. Saper stimare con chiarezza e completezza questo rischio è il fondamento da un lato per essere coscienti delle criticità presenti e dall’altro per poterle affrontare, con interventi volti sia a ridurne la probabilità di accadimento (prevenzione) sia a limitare il danno provocato (mitigazione).

Ecco perché ci è sembrato interessante sviluppare un’indagine completa, che ha coperto tutti i temi connessi al rischio di fornitura, tra cui anche la struttura della rete di fornitura delle imprese che hanno risposto alla nostra survey.

La ricerca, svolta dal Laboratorio RISE dell’Università di Brescia insieme alla spinoff accademica IQ Consulting, di cui andremo a descrivere i risultati nei prossimi articoli, nasce proprio con l’obiettivo a). di ricostruire lo stato dell’arte su questo tema nelle aziende manifatturiere italiane e b). di quantificare gli impatti che un’interruzione di fornitura può provocare.

2). Le reti di fornitura

Andiamo ora ad illustrare e commentare alcuni risultati empirici relativi alle reti di fornitura delle aziende rispondenti. Come descritto nel secondo articolo, relativamente a questa tematica viene domandata alle aziende come si articolano le reti di fornitura in termini numero, tipologia e localizzazione geografica dei fornitori, circoscrivendo il perimetro ai soli fornitori attivi di materiali o servizi diretti.

2.1.) Il numero di fornitori

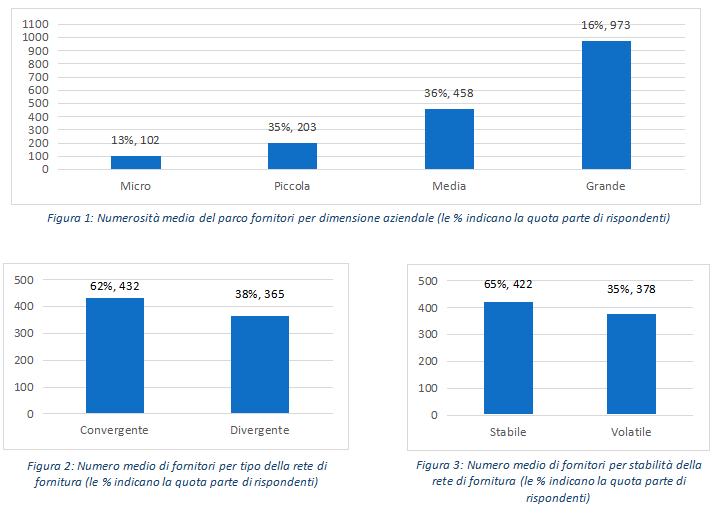

Il primo dato che è interessante riportare riguarda la numerosità media dei fornitori presenti nel parco, che si aggira intorno ai 400 fornitori per impresa. Tuttavia, se si effettua uno spaccato per dimensione dell’azienda rispondente (fig. 1), in linea peraltro con quanto ci si aspetta, si nota che il numero medio dei fornitori cresce notevolmente al crescere della dimensione aziendale. Le etichette riportano la percentuale dei rispondenti per classe e il numero medio dei fornitori per settore. Le aziende micro in media si avvalgono della collaborazione di circa un centinaio di fornitori, mentre le aziende grandi hanno rapporti con quasi 1.000 aziende fornitrici in media, con un valore massimo rilevato di 6.500 relazioni di fornitura attive. Anche se si tratta di una multinazionale di grandi dimensioni, sicuramente questo rappresenta un valore molto alto che meriterebbe un approfondimento specifico per capire se e come l’azienda abbia valutato una razionalizza-zione delle forniture. Molto più limitate invece, anche se non trascurabili, appaiono le differenze nel numero dei partner che compongono la rete di fornitura a seconda della topologia della rete (figura 2) e della sua stabilità (figura 3). Secondo attese, le aziende che appartengono a filiere con topologia convergente tendono ad avere più fornitori di quelle inserite in filiere divergenti. Inoltre, le aziende che appartengono a filiere con reti di fornitura tendenzialmente stabili contano più partner di filiera rispetto a quelle che appartengono a filiere volatili. Queste differenze non sembrano riconducibili a cause secondarie, come per esempio la dimensione aziendale, poiché tale ripartizione è circa omogenea in ciascuna delle varie classi.

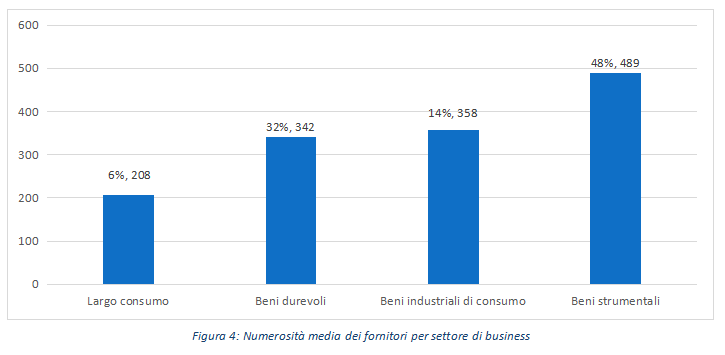

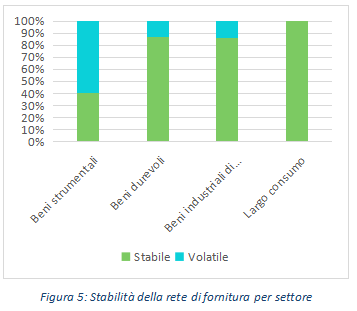

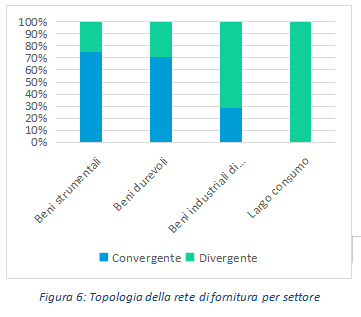

Effettuando la stessa analisi per settore aziendale (figura 4), si presenta una situazione in cui pochi fornitori in genere compongono le filiere del largo consumo (circa 200), seguiti dai beni durevoli (circa 340) e dai beni industriali di consumo (358) con le imprese della filiera dei beni strumentali che operano con quasi 500 fornitori in media. Evidentemente, le aziende che operano all’interno di filiere B2C evidenziano un numero di fornitori complessivamente minore rispetto a quelle attive entro filiere B2B. Questi risultati sono sicuramente anche influenzati dalla dispersione dimensionale in cui si collocano le risposte, visto che tante aziende grandi (con un più ampio numero medio di fornitori come dimostrato in figura 1) si collocano nelle filiere B2C, oltre che dalla topologia (figura 5) e dalla stabilità delle filiere di riferimento (figura 6). Pertanto, il grafico in figura 4 consente di sviluppare le seguenti considerazioni:

- sebbene tra le aziende dei beni di largo consumonon siano presenti imprese micro e piccole e nonostante abbiano tutte una rete di fornitura stabile (figura 5), esse hanno un numero molto ridotto di fornitori, probabilmente perchè le loro filiere sono tutte spiccatamente divergenti (figura 6);

- le aziende che appartengono alla filiera dei beni durevoli hanno una dimensione mediamente più piccola di quella media del campione, il che spiega il numero medio di fornitori leggermente al di sotto della media generale. Tuttavia, va notato anche che esse operano con reti di fornitura prevalentemente convergenti e stabili, entrambi fattori che implicano un numero di fornitori relativamente superiore alla media. Questo potrebbe spiegare il numero di fornitori mediamente superiore a quello delle imprese dei beni di largo consumo;

- le aziende produttrici di beni industriali di consumo hanno tipicamente una rete di fornitura stabile (figura 5) ma divergente (figura 6). La prima di queste caratteristiche è legata ad un numero di fornitori relativamente ampio, la seconda limitato: sebbene esse siano imprese tipicamente di dimensioni superiori a quelle medie del campione, la combinazione di queste due caratteristiche spiega il numero di fornitori registrato, poco sotto alla media generale;

- infine, il numero largamente maggiore di fornitori è fatto registrare dai produttori di beni strumentali, per il motivo che questa filiera ha una topologia tipicamente convergente e conta il numero di imprese più grandi, fattori che comportano entrambi un numero relativamente più elevato di fornitori e che probabilmente neutralizzano la forte presenza di catene volatili.

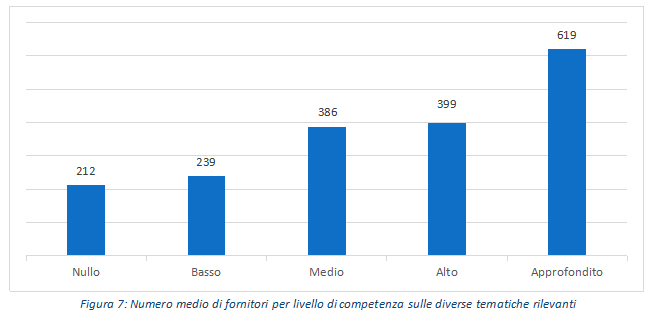

Interessanti considerazioni si possono estrapolare anche analizzando le competenze dei rispondenti. Ben evidente in figura 7 è il numero medio dei fornitori con cui collaborano le aziende rispondenti in base al livello di conoscenza complessiva da parte dei rispondenti delle diverse competenze rilevanti che sono state esaminate da questa ricerca: livelli di conoscenza complessivamente più approfonditi nelle diverse materie esaminate infatti sono associabili a parchi fornitori di più ampie dimensioni. Questo risultato empirico potrebbe essere interpretato in maniera diversa, a seconda del verso che si vuole dare alla relazione causa-effetto: da un lato, manager più esperti e competenti sono in grado di gestire efficacemente reti di fornitura più ampie; dall’altra, operare in un contesto che prevede la collaborazione con tanti fornitori, richiede un decisore dotato di questa competenza.

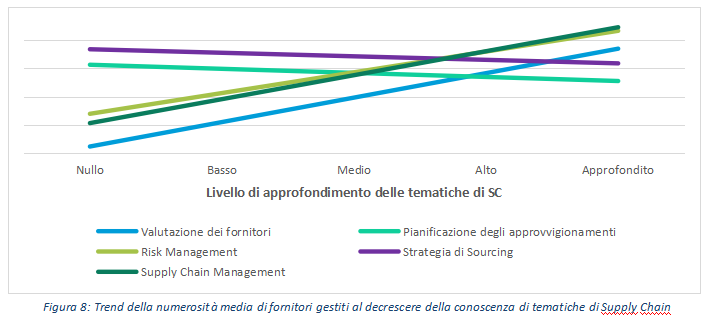

Il grafico di figura 8 riporta le linee di tendenza del numero medio di fornitori con cui collaborano le aziende i cui rispondenti hanno indicato ciascun livello di approfondimento dei singoli temi esaminati. È interessante notare come, in accordo con le aspettative, l’andamento evidenziato in figura 7 derivi dalla composizione di effetti opposti. Infatti, chi dichiara più conoscenza in pianificazione degli approvvigionamenti e in strategia di sourcing, riesce a razionalizzare il numero di fornitori, che quindi decresce all’aumentare del livello di approfondimento della tematica. Viceversa, cresce il numero di fornitori con cui si collabora al crescere del livello di approfondimento raggiunto dai manager rispondenti nelle altre 3 tematiche (rispettivamente: valutazione dei fornitori, risk management e supply chain management). Poiché l’effetto di crescita del numero dei fornitori al crescere delle competenze è legato a 3 delle 5 competenze e mostra una pendenza superiore, la composizione degli effetti genera la complessiva crescita mostrata in figura 7. Naturalmente, tutte queste considerazioni, esattamente come visto in precedenza, possono essere lette anche invertendo il verso della relazione causa-effetto.

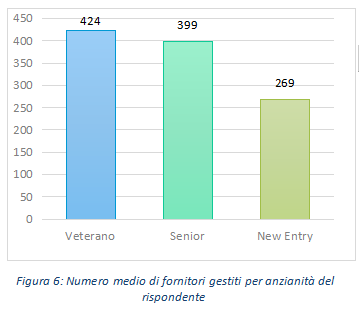

Anche l’esperienza nel ruolo dei manager rispondenti sembra essere una discriminante da non trascurare rispetto al numero di fornitori gestiti: come si può vedere in fig. 6, persone più esperte, che abbiamo definito veterani (>10 anni di esperienza) dichiarano di collaborare con un parco fornitori mediamente più ampio di chi è entrato da poco in azienda, che abbiamo chiamato new entry (< 3 anni).

Mentre la differenza è minima tra i veterani e i senior, molto più significativo è il delta fornitori gestiti tra le figure esperte ed i più giovani, dimostrando che un ruolo di questo tipo richiede di maturare esperienza sul campo, e non può pertanto, come già anticipavamo nei precedenti articoli, essere considerato un ruolo operativo o di secondaria importanza.

Altre viste non vengono qui riportate per assenza di peculiarità significative.

2.2). La localizzazione geografica dei fornitori

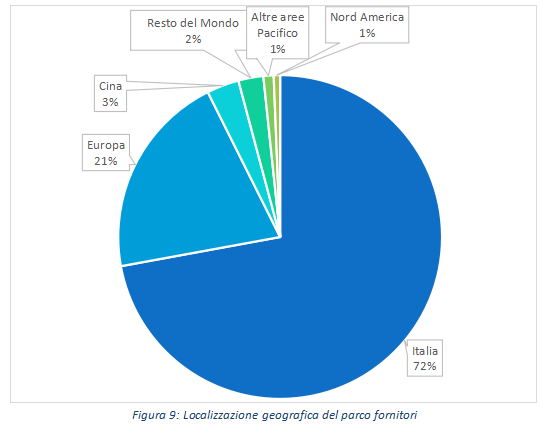

Se ora analizziamo la localizzazione geografica dei fornitori (figura 9), notiamo una forte predominanza di local sourcing con il 72% dei partner di filiera situati sul territorio nazionale. La seconda localizzazione più frequente (21%) è comunque l’Unione Europea, lasciando a meno del 10% le collaborazioni overseas. Tra questi fornitori extra-continentali, la maggior frequenza si ha con fornitori Cinesi che però costituiscono appena il 3% del parco fornitori rilevati. Evidentemente non è tanto comune alle imprese rispondenti la pratica del global sourcing, ed ancora di meno lo è di rifornirsi presso il Paese c he negli ultimi decenni si è affermato come la “fabbrica del mondo”.

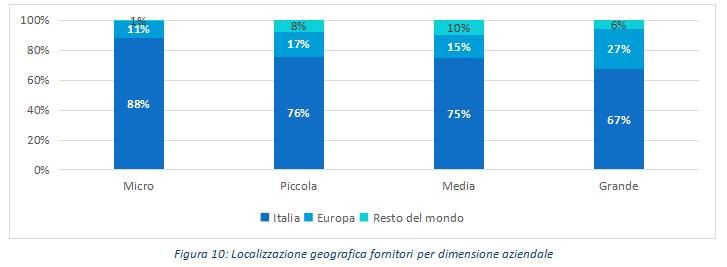

È significativa la stratificazione della localizzazione geografica per dimensione aziendale, proposta in figura 10, dove per praticità è stata compattata un’unica classe “resto del mondo” per indicare tutte le relazioni di fornitura extra Italia ed UE. Come si vede il livello di delocalizzazione degli acquisti cresce al crescere delle dimensioni aziendali: così, le aziende micro hanno quasi il 90% dei propri fornitori sul territorio nazionale e solo l’1% fuori dalla UE; mentre le aziende di grande dimensione intrattengono relazioni con aziende fornitrici localizzate per circa 2/3 in Italia, per poco più di ¼ nella UE, e per appena il 6% a livello globale. Anche questa vista ci conferma come persino per le aziende di più grandi dimensioni la scelta di approvvigionare sul mercato domestico prevalga. Possiamo far risalire tale decisione, che almeno in parte sorprende, a motivi diversificati:

- anzitutto, la consolidata istituzione prettamente Italiana dei distretti produttivi è evidentemente ancora molto forte anche presso le nostre aziende più grandi, a prescindere dalle spinte verso la globalizzazione

- in secondo luogo, il contesto manifatturiero Italiano, ed in particolare quello del Nord del Paese, rispetto a quelli di altri Paesi offre spesso localmente una ampissima varietà di fornitori capaci di coprire tutte o quasi le merceologie necessarie e le esigenze di beni e servizi, anche al di la di quelle specialistiche del distretto

- infine, la scelta di approvvigionare localmente potrebbe essere legata all’esigenza di ridurre i tempi di fornitura, in ordine al mantenimento di una rapidità di risposta che talvolta è irrealizzabile importando beni da Paesi lontani.

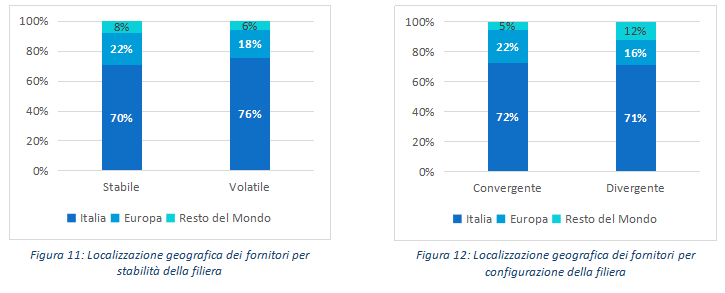

Una seconda stratificazione interessante è quella relativa alla configurazione e stabilità della rete di fornitura, illustrata rispettivamente nelle figure 11 e 12. Le evidenze empiriche espresse da questi due grafici non presentano differenze particolarmente rilevanti tra i sotto-campioni identificati: tuttavia, a ricorrere maggiormente al mercato straniero per le proprie forniture sono le aziende con una rete di fornitura stabile, in cui i minori costi di approvvigionamento assicurati tipicamente dal direzionare gli acquisti nei paesi del Far East Asiatico vengono sfruttati più a lungo ed al tempo stesso i maggiori investimenti iniziali necessari per sviluppare e portare a regime la relazione posso essere ammortizzati proprio grazie alla possibilità di sviluppare relazioni solide e durature (figura 11). La differenza è ancora meno evidente tra le aziende inserite in una filiera convergente rispetto a quelle che appartengono ad una filiera divergente: tuttavia le prime paiono maggiormente concentrate sul mercato europeo delle seconde.

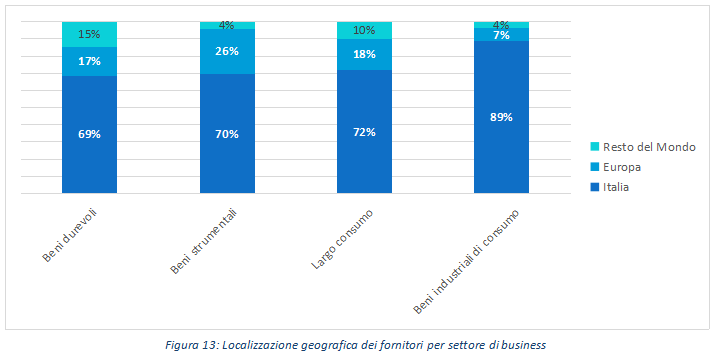

Approfondendo, infine, per settore questo spaccato geografico (figura 13), emerge che ad attingere nettamente meno degli altri a fornitori stranieri (poco più del 10% dei partner di filiera) sono i produttori di beni industriali di consumo, dove evidentemente la prossimità geografica, la qualità locale o le normative vigenti sono leve differenziali per la scelta. Circa equivalente e grosso modo pari al 30% del numero totale di partner di filiera è invece la fetta di fornitori localizzati all’estero presente negli altri 3 macro-settori esaminati, seppure con ripartizioni affatto diverse tra Europa e Resto del Mondo: in particolare sono i produttori di beni durevoli quelli che intrattengono la maggior percentuale di relazioni al di fuori dalla UE (15%) con il 4% delle aziende che operano nella filiera dei beni strumentali.

3). Prossimo articolo

Nel prossimo articolo, verranno approfonditi quali sono le principali tecniche che vengono utilizzate per interfacciarsi con i fornitori, andandole prima a descrivere e poi a valutarne l’intensità di utilizzo. L’associazione che faremo poi con i sistemi informativi adottati, ci consentirà attribuire a ciascun ufficio acquisti, un livello di maturità nel suo percorso di crescita.

Di seguito, tutti gli articoli del ciclo sul rischio di fornitura

Rischio d’impresa e rischio di fornitura

Rischio di fornitura: parte l’indagine su come lo affrontano le aziende

Rischio di fornitura, ecco la mappa delle imprese italiane

Rischio di fornitura: lo stato dell’arte del manifatturiero

Immagine fornita da Shutterstock.