1). Introduzione alla gestione delle relazioni di fornitura

Questo è il sesto articolo della serie sul rischio di fornitura. Dopo l’introduzione concettuale sul rischio di fornitura fatta nel primo articolo (che trovate a questo link), nei successivi della serie abbiamo visto l’introduzione al questionario con la descrizione della metodologia di indagine (che potete leggere qui) del campione di imprese (consultabile a questo link) e di rispondenti (leggetelo qui). Infine, con il quinto articolo (link) abbiamo esplorato alcune caratteristiche delle reti di fornitura indicate dalle imprese del campione. Ora, con questo sesto articolo andiamo a descrivere con quali tecniche gestionali e strumenti organizzativi o informativi le aziende rispondenti hanno dichiarato di interfacciarsi con i propri fornitori e di gestire le relazioni di fornitura.

Già a partire dal primo articolo, abbiamo sottolineato l’importanza di un approccio quantitativo di stima del rischio di fornitura, che passi attraverso un accurato calcolo da un lato della probabilità di interruzione della catena di fornitura e dall’altro del costo derivante da tale interruzione. Saper stimare con chiarezza e completezza questo rischio è il fondamento da un lato per essere coscienti delle criticità presenti e dall’altro per poterle affrontare, con interventi volti sia a ridurne la probabilità di accadimento (prevenzione) sia a limitare il danno provocato (mitigazione).

Ecco perché ci è sembrato interessante sviluppare un’indagine completa, che ha coperto tutti i temi connessi al rischio di fornitura, tra cui anche il modo di porsi in relazione con i propri fornitori da parte di chi ha risposto alla nostra survey.

La ricerca, svolta dal Laboratorio RISE dell’Università di Brescia insieme alla spinoff accademica IQ Consulting, di cui andremo a descrivere i risultati nei prossimi articoli, nasce proprio con l’obiettivo

a). di ricostruire lo stato dell’arte su questo tema nelle aziende manifatturiere italiane e

b). di quantificare gli impatti che un’interruzione di fornitura può provocare.

2). Le tecniche di interfaccia

2.1). Classificazione delle tecniche

Per “tecniche di interfaccia” intendiamo una serie di leve gestionali applicabili all’interfaccia tra l’azienda rispondente ed i propri fornitori per impostare e gestire i processi che attraversano l’interfaccia fornitore – cliente, modificandone la capacità di generare valore nella catena di fornitura attraverso un aumento dell’efficienza e/o dell’efficacia della relazione. Sono tecniche di configurazione o di gestione della rete, che appartengono al processo logistico, oppure al processo di sviluppo prodotto. Le leve prese in considerazione sono state le seguenti:

- co-location, ovverossia il posizionamento di unità operative del fornitore (stabilimenti o depositi) in prossimità di uno stabilimento dell’azienda cliente

- co-design, un approccio di collaborazione fra azienda fornitrice e cliente nella progettazione e messa a punto del prodotto offerto o dei suoi moduli funzionali

- de-verticalizzazione, inteso come spostamento verso i fornitori di parti crescenti della catena del valore, assegnando loro non già la fornitura di un semplice componente, ma di un sottogruppo più complesso, che richieda da un lato il progetto collaborativo (co-design), e dall’altra anche la gestione di una piccola sotto-rete di fornitori “2ndtier”

- modular design, quale approccio alla ri-progettazione modulare della gamma prodotti, suddividendo i prodotti in moduli funzionali, combinando i quali si può ottenere tutta la gamma, spesso combinata con il co-designe la de-verticalizzazione della filiera.

- design 4 X, inteso come un toolkit di tecniche di sviluppo prodotto dove per X si intende una proprietà del prodotto che lo caratterizza in relazione a una o più fasi del suo ciclo di vita (ad es. design 4 assembly, design 4 environment, design 4 quality, design 4 safety,…)

- consignment stock / vendor managed inventory (VMI), che implicano che il fornitore invii la merce presso il deposito del cliente dove essa resta di proprietà del fornitore fino al momento dell’effettivo prelievo da parte del cliente: in quest’ottica quindi il fornitore non mette semplicemente a disposizione un componente, ma ne garantisce la disponibilità presso lo stabilimento o il deposito del cliente

- kanban / flusso teso, la nota tecnica di gestione “a trazione” del flusso produttivo che regola la produzione della fase a monte in base all’effettivo consumo della fase a valle, tramite l’utilizzo di opportuni cartelli o anche più semplicemente dei contenitori vuoti quali veri e propri “ordini” di produzione o di approvvigionamento

- condivisione di ordini o previsioni o piani di produzione, approccio in cui l’azienda cliente mette a disposizione del fornitore informazioni relative ai propri ordini attivi, alle previsioni di vendita e/o ai piani operativi di produzione, per favorire una più efficace pianificazione e quindi anche un miglior livello di servizio da parte del fornitore

- prenotazione di scorte e/o capacità produttiva, in cui l’azienda cliente prenota un certo stock al magazzino prodotti finiti del fornitore e/o un certo livello di capacità operativa dei suoi reparti di produzione, per garantirsi un eccellente servizio a valle.

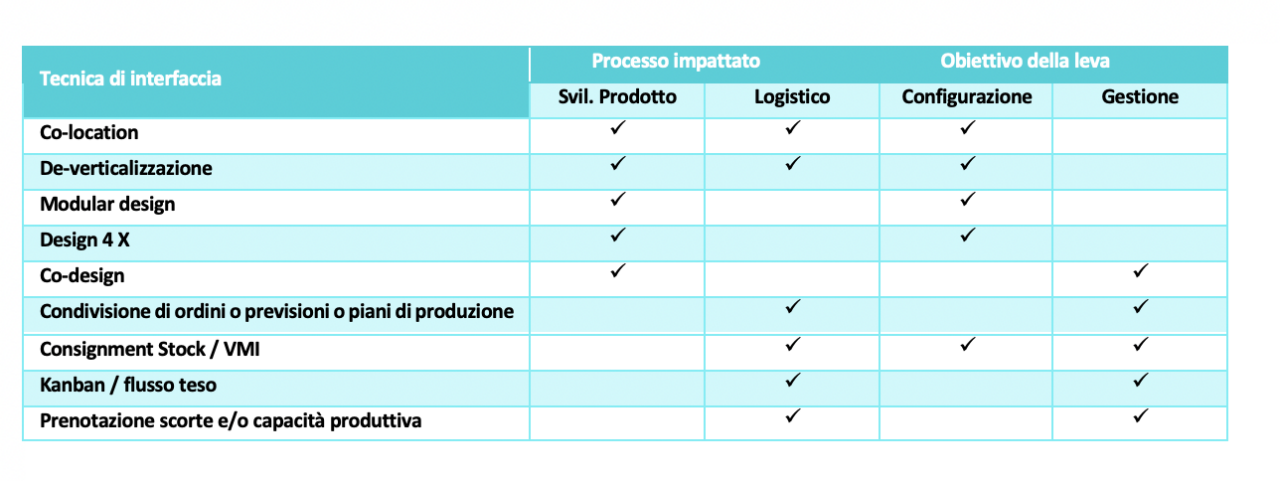

Possiamo classificare le tecniche prese in considerazione secondo lo schema proposto in figura 1, che le caratterizza in funzione dei processi interessati e dell’obiettivo della leva. I due processi principalmente interessati da queste leve sono:

- il processo di sviluppo del nuovo prodotto, se l’obiettivo della tecnica è di incidere nel modo in cui viene organizzato e realizzato tale processo, all’interfaccia tra fornitore e cliente

- il processo logistico, qualora invece l’obiettivo sia di impattare sul modo in cui viene organizzato il flusso dei materiali e delle informazioni tra fornitore e cliente lungo il processo primario

Inoltre, le leve sono state classificate sulla base dell’obiettivo perseguito, come:

- leve di configurazione del sistema, se hanno l’obiettivo principale di modificare la struttura fisica della filiera

- leve di gestione del sistemaqualora l’obiettivo perseguito non sia di cambiare la struttura fisica del sistema, ma come il sistema funziona

Si noterà che le leve di co-location e di de-verticalizzazione impattano sia sul processo logistico, sia sul processo di sviluppo prodotto, che ovviamente beneficiano entrambi dall’avvicinamento geografico tra i due partner commerciali; allo stesso modo la leva di consignment stock / VMI è stata ritenuta sia di configurazione sia di gestione del sistema, in quanto modifica sia la posizione dello stock sia il meccanismo di pianificazione dei flussi.

2.2). Numero di leve applicate

A questa domanda ha dato riscontro circa la metà dei rispondenti totali, dando così origine ad un campione di 47 imprese che sarà alla base di tutte le analisi di seguito presentate.

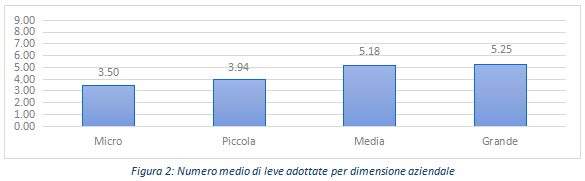

Il primo risultato da cui si può partire a trattare questo tema è il numero medio di tecniche adottate dalle singole imprese: a tale proposito, si è considerata una specifica leva come adottata da un’azienda se ne viene dichiarata l’applicazione, indipendentemente dal numero di fornitori con cui essa viene utilizzata. Il numero medio di leve adottate dall’intero campione si aggira intorno a 4,4 e quindi a circa la metà delle 9 leve considerate. La figura 2 stratifica tale dato per dimensione aziendale: in linea con le aspettative vediamo che il numero di leve impiegate cresce al crescere della dimensione aziendale: così le aziende micro utilizzano in media circa 3,5 leve, mentre le grandi arrivano a 5,25.

Le viste che riguardano invece la stabilità e la tipologia della rete di fornitura non sembrano trasmettere messaggi significativi, consentendoci di ragionare solo sul fatto che in tutte le configurazioni, le aziende sembrano adottare in media circa la metà delle leve a disposizione.

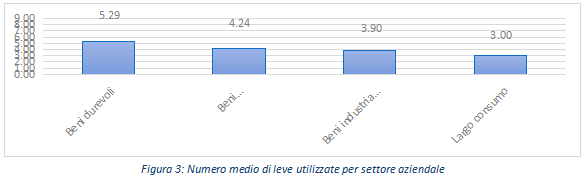

Considerazioni più pregnanti possono essere, invece, tratte approfondendo l’analisi per settore dimensionale (figura 3). Qui è visibile la netta distinzione tra le aziende che operano all’interno di una filiera dedicata a beni durevoli o strumentali, che adottano un numero più elevato di leve, ed aziende appartenenti alle filiere dei prodotti di consumo sia B2B sia B2C, dove l’impiego di poche leve di interfaccia è particolarmente gettonato. Come si ricorderà, questa differenza non può essere attribuita solo alla dimensione media delle imprese entro ogni tipologia di filiera. Tuttavia, ci si poteva attendere che la gestione delle reti di fornitura che supportano la realizzazione di prodotti complessi quali i beni durevoli e strumentali richiedesse più cura ed attenzione di quelle sottese alla produzione di beni strutturalmente più semplici come i beni di consumo.

Come per le altre tematiche, siamo andati ad approfondire il livello di utilizzo delle tecniche di interfaccia anche dal punto di vista dei rispondenti.

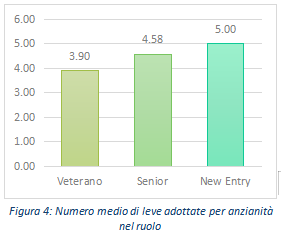

Per quanto riguarda il livello di seniority (figura 4) stupisce a prima vista constatare come siano i manager meno esperti quelli che dichiarano l’utilizzo di più leve di interfaccia: ci spieghiamo questo dato ricordando che le new entry si collocano principalmente nelle grandi aziende, contesti che consentono e richiedono allo stesso tempo una maturità relazionale maggiore con il parco fornitori, come visto in figura 2.

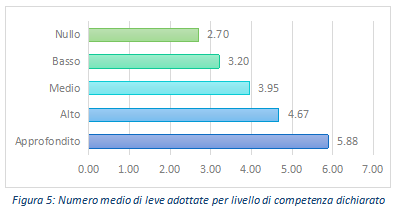

Coerente è anche il dato che emerge correlando il numero di leve di interfaccia poste in atto con il livello di competenza dichiarato per le diverse aree tematiche indagate (figura 5): chi dichiara di avere un livello di conoscenza complessivamente più approfondito, arriva ad applicare in media quasi 6 tecniche di interfaccia sulle 9 considerate, lasciando come fanalino di coda quei manager che non manifestano particolari competenze e che quindi si concentrano su pochi approcci strutturati, con meno di 3 tecniche su 9 applicate.

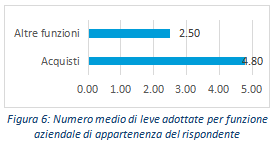

L’ultimo dato che mostriamo è relativo alla funzione aziendale di appartenenza del rispondente, quale abilitatore principale all’utilizzo delle leve (figura 6): i responsabili acquisti risultano più attivi nell’adozione delle tecniche, applicandone un numero quasi doppio rispetto alle figure di altre funzioni, che per background formativo e per obiettivi risultano chiaramente meno efficaci da questo punto di vista.

2.3). Intensità di utilizzo delle leve

Fin qui abbiamo guardato in termini assoluti l’adozione delle leve senza però discriminarne l’intensità di utilizzo, ovvero il grado di pervasività con cui esse vengono applicate all’interno del parco fornitori. Abbiamo quindi proceduto ad un’elaborazione che mettesse in correlazione per ciascuna delle aziende rispondenti le singole leve di interfaccia utilizzate con la numerosità dei fornitori con cui ogni leva viene utilizzata, in relazione all’ampiezza del parco fornitori dichiarato da quell’azienda.

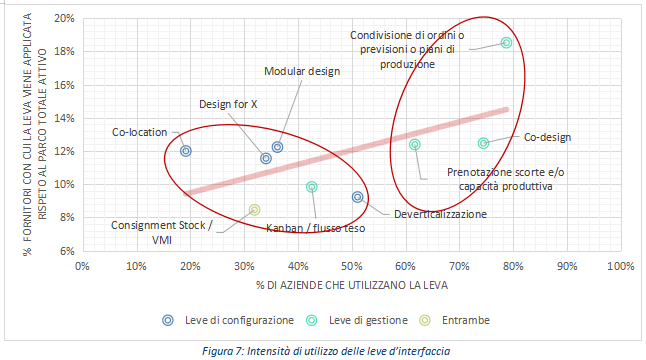

In figura 7 viene rappresentato il primo degli esiti, espresso come intersezione tra la percentuale di aziende che utilizzano ciascuna singola leva, ed il numero medio di fornitori con cui la applicano. La figura esplicita in modo chiaro che vi è una forte coerenza tra queste due grandezze, che sono legate da una relazione circa lineare. Risulta subito chiaro però che, mentre la % di aziende che applicano tali tecniche varia tra il 20 e l’80% ed è pertanto anche rilevante, esse vengono impiegate solo con pochissimi fornitori chiave (in media tra l’8 e il 20% del parco totale attivo). Tale grandezza è anche contraddistinta da una elevata variabilità da azienda ad azienda, toccando sporadicamente valori anche molto elevati, mentre nella maggior parte dei casi assume un valore molto basso.

Il diagramma è nettamente suddiviso in due gruppi di leve: quelle con una intensità di utilizzo elevata, situate in alto a destra e quelle con intensità di utilizzo più limitata, in basso a sinistra. All’interno del primo gruppo vediamo solo tecniche di gestione; mentre nel secondo assieme trovano posto quasi solo tecniche di configurazione, fatta eccezione per il kanban e per il consignment stock-VMI. Possiamo quindi concludere che, in linea di massima, le tecniche di gestione sono quelle adottate con maggiore intensità, mentre quelle di configurazione al contrario risultano impiegate meno frequentemente e con meno fornitori. Queste evidenze sono allineate alle attese, tanto in quanto risulta evidentemente più agevole, rapido ed economico modificare il modo di funzionare di un processo di interfaccia piuttosto che la configurazione fisica della gamma prodotti oppure della rete logistico-produttiva.

La condivisione degli ordini, previsioni o piani di produzione è la singola tecnica che viene adottata con la maggiore frequenza dalle aziende rispondenti (circa l’80%), ed è anche quella attuata con il maggior numero di aziende fornitrici, circa il 19% de parco fornitori in media. L’altra tecnica utilizzata molto intensamente è il co-design (75% dei rispondenti con il 12% dei fornitori in media). Molto utilizzata anche la prenotazione di scorte o capacità produttiva (più del 60% delle aziende rispondenti), che però viene applicata con meno del 13% di fornitori totali in media.

Le tecniche meno condivise tra tutte sono la co-location (la usa il 20% delle aziende con circa il 12% dei fornitori in media), il modular design (36% delle aziende con sempre circa il 12% di fornitori in media) ed il design 4 x (34%; 12%): singolarmente sono tutte leve di configurazione. È assai poco utilizzata anche l’unica leva considerata sia di gestione sia di configurazione, ovvero quella di consignment stock / VMI, applicata solo dal 32% delle aziende rispondenti con meno del 9% dei fornitori in media: questa tecnica infatti richiede un lungo percorso di costruzione di reciproca fiducia per poter essere applicata, in quanto implica un forte scambio informativo. Per eccezione, fa parte dell’insieme di leve a bassa intensità anche il kanban, applicato da poco più del 40% dei rispondenti, con solo il 10% fornitori in media: questa evidenza empirica costituisce una vera sorpresa considerata sia l’elevata popolarità di questa tecnica, sia gli eccellenti risultati che frequentemente assicura.

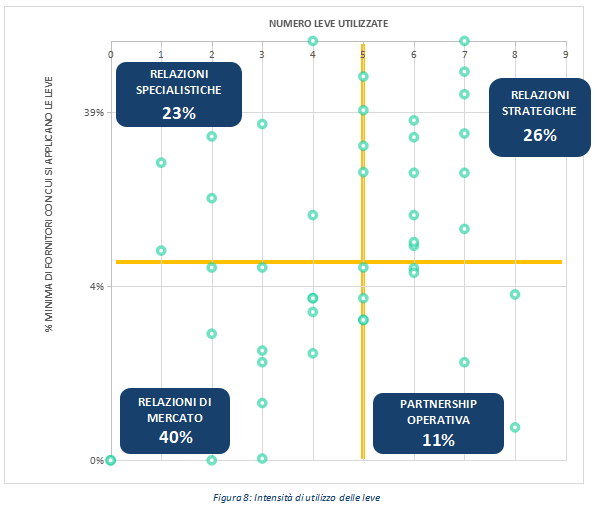

Per ottenere una vista più centrata sulle scelte operate dalle aziende del campione, anziché sulle leve, abbiamo classificato ogni azienda rispondente sulla base della quantità di fornitori con cui mediamente collabora attraverso tecniche di interfaccia e della quantità di leve che utilizza. Non conoscendo se ciascuna azienda utilizzi leve diverse con i medesimi o con differenti fornitori, abbiamo stimato tale numero per difetto, presupponendo il numero di fornitori con cui la generica azienda rispondente implementa l’intero mix di tecniche di interfaccia applicate pari al valore massimo tra il numero di fornitori con cui essa si interfaccia tramite ciascuna tecnica. Utilizzando come discriminante la mediana di ciascuna classe, nascono così le quattro classi di analisi, indicate in figura 8. La lettura generale del diagramma ci dice che quasi i 2/3 delle aziende rispondenti applicano poche leve (in armonia con le evidenze illustrate in figura 7), e che le imprese che applicano un numero rilevante di leve tendono a farlo anche con una percentuale rilevante dei propri fornitori. Di seguito invece si procede ad un commento specifico delle singole classi che emergono da questa analisi.

- relazioni di mercato: le aziende rispondenti in questa classe hanno denotato l’utilizzo di poche o nessuna leva, adottate per giunta con pochi (o nessuno) dei propri fornitori: pertanto esse con la massima parte dei propri fornitori adottano le classiche relazioni di mercato, ossia un approccio tradizionale e principalmente di breve termine, orientato volta per volta all’ottenimento del prezzo più basso, tramite opportuna trattativa con diversi fornitori potenziali; si collocano in questo quadrante 19 aziende, pari al 40% dei rispondenti, che applicano da 1 a 5 leve con una media di nove fornitori;

- relazioni specialistiche: le aziende entro questa classe si specializzano su una o poche (fino a 5) leve, implementandole però con un numero più rilevante di fornitori (più del 5% del parco fornitori): i rapporti evidentemente non sono esclusivi ma si vede chiaramente l’intenzione di estendere in senso più allargato nel parco fornitori l’utilizzo delle (poche) leve gestionali che vengono ritenute più utili ed appropriate;

- relazioni di partnership operativa: le aziende all’interno di questa classe si interfacciano tipicamente con pochi fornitori, con cui però implementano un rilevante numero di leve (tra 6 e 9). L’assunzione per questa categoria è che i pochi fornitori con cui si adotta ciascuna leva siano più o meno i medesimi: l’azienda sceglie quindi quei pochi partner con cui costruire una relazione forte e duratura su tutti i fronti; l’onerosità di implementare questo approccio trova riscontro nei dati dall’esiguo 11% di aziende che si posizionano in questo quadrante.

- relazioni strategiche: l’approccio in questi casi è di tipo strategico, con una collaborazione pervasiva sia a livello di percentuale dei fornitori impattati, sia di mix delle tecniche adottate. Si collocano in questo quadrante il 26% delle aziende rispondenti.

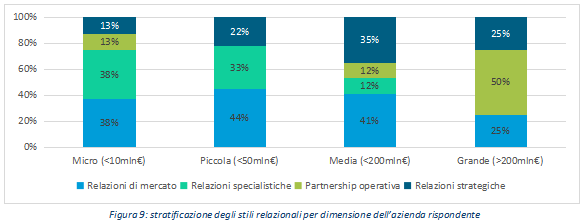

La scelta di quale stile relazionale impostare con il proprio parco fornitori evidentemente dipende da più fattori sia endogeni sia esogeni, alcuni dei quali qui di seguito approfonditi. Il primo è la dimensione aziendale, il cui rapporto con le modalità di gestione delle relazioni di fornitura è illustrato in figura 9. Le relazioni di mercato costituiscono abbondantemente più di un terzo dei casi trovati per le 3 classi dimensionali più piccole, e solo un quarto della classe più grande. Anche le relazioni specialistiche (poche leve applicate con tanti fornitori) sono molto diffuse tra le aziende di taglia più piccola, ma scompaiono tra le grandi: presumibilmente per un vincolo di competenza, che impedisce alle imprese più piccole l’impiego di un mix di tecniche vasto. Le imprese grandi invece prediligono un approccio di partnership operativa, presumibilmente per sfruttare le competenze interne con i pochi fornitori chiave: questo stile relazionale che è impiegato dal 50% delle imprese di taglia più grande, compare solo episodicamente tra quelle più piccole. Infine, le relazioni strategiche sono sempre più comuni mano a mano che cresce la dimensione aziendale, eccezion fatta per la taglia grande.

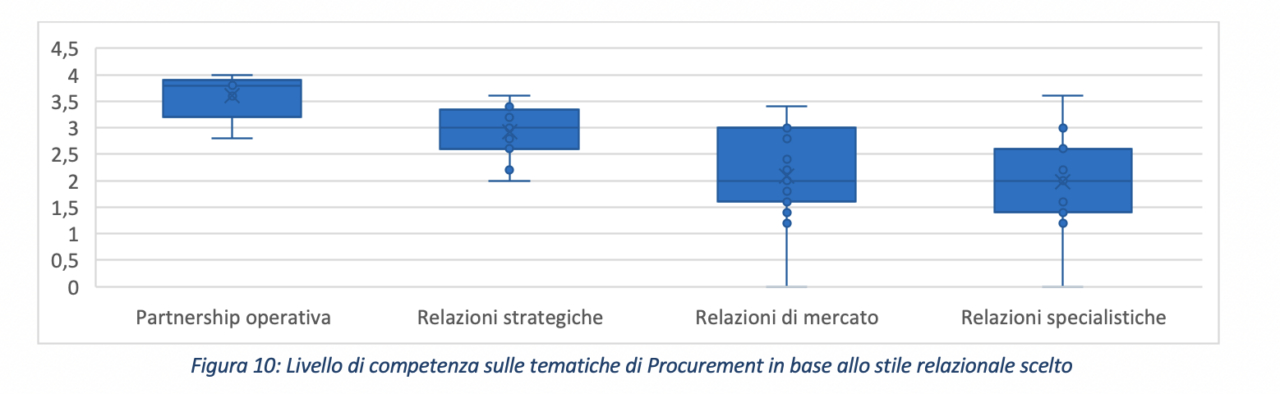

Dal punto di vista delle competenze (figura 10), emerge che chi applica relazioni di partnership operativa tende ad avere maggiori competenze in ambito procurement (in media 3,6/5), mentre le aziende che instaurano approcci specialistici tendono ad avere un livello di competenza molto meno approfondito (2/5 ma con una più ampia variabilità di risposta).

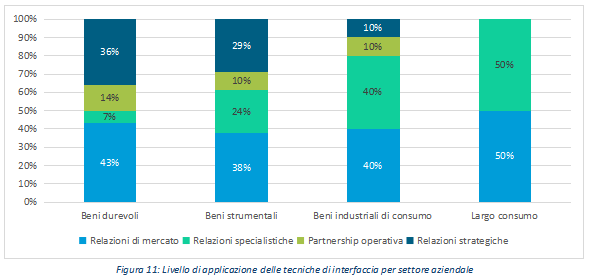

Interessante è anche l’analisi per settore aziendale illustrata in figura 11. Il settore dei beni durevoli, realizzando prodotti complessi che richiedono una attenta sincronizzazione dei fornitori e lavorando tipicamente su volumi elevati, è caratterizzato da una buona fetta di relazioni strategiche, poiché i tanti componenti critici per la realizzazione del prodotto non possono essere diversamente gestiti e d’altra parte la relativa ripetitività della domanda consente forme evolute di sincronizzazione e collaborazione all’interfaccia. Un andamento simile, con una leggera contrazione della percentuale di relazioni strategiche e delle partnership operative, e con un cospicuo aumento delle relazioni specialistiche si verifica nel settore dei beni strumentali: le principali differenze di questo macro-settore rispetto a quello dei beni durevoli di consumo sono infatti i volumi decisamente minori e la maggiore complessità e specificità del prodotto, che si riverbera anche in una maggiore dinamicità della rete di fornitura. In questi due settori, dove vengono prodotti articoli per lo più strutturalmente complessi, è evidente l’esigenza di porre in atto approcci relazionali evoluti con diversi fornitori e soprattutto con quelli chiave.

La percentuale di relazioni impostate secondo l’approccio strategico e della partnership operativa scende notevolmente passando ai produttori di beni industriali di consumo, fino ad azzerarsi del tutto nel settore del largo consumo dove l’attenzione è completamente rivolta al cliente, dunque verso valle, e non si guarda particolarmente a monte della filiera. È il prevedibile effetto di agire all’interno di una filiera divergente, in cui si approvvigionano poche materie prime poco differenziate da un ristretto numero di fornitori, mentre è necessario distribuire il prodotto finito a molte migliaia di clienti finali (o intermediari) diversi, in condizioni di grande competizione.

È –infine- interessante notare come la quota parte di aziende che impostano il proprio stile relazionale secondo una logica prevalente di mercato è elevata, ed assai poco dispersa, mantenendosi all’interno di ogni classe tra il 38 ed il 50%.

3). Prossimo articolo

Nel prossimo articolo, verranno approfonditi quali sono i principali compiti dell’ufficio acquisti e come questo, in base alle caratteristiche dell’azienda, si comporta nell’affrontarli. La seconda parte verterà poi su quali sono gli strumenti utilizzati per svolgere le proprie attività, ovvero quali sistemi informativi sono fatti propri. Andando a fare una summa delle peculiarità legate sia agli aspetti di interfacciamento descritti in questo articolo, sia dei compiti e dei sistemi informativi che tratteremo nel prossimo, proveremo a classificare ciascun ufficio per capire quanto all’interno dell’azienda possa essere considerato strategico, quanto tattico e quanto meramente operativo.

Di seguito, tutti gli articoli del ciclo sul rischio di fornitura

Rischio d’impresa e rischio di fornitura

Rischio di fornitura: parte l’indagine su come lo affrontano le aziende

Rischio di fornitura, ecco la mappa delle imprese italiane

Rischio di fornitura: lo stato dell’arte del manifatturiero

Supply risk management: caratterizzazione delle reti di fornitura

Immagine fornita da Shutterstock.